Otomotifnet.com - Pengajuan kredit mobil atau motor bisa saja ditolak leasing.

Biasanya karena alasan tidak lolos BI Checking.

Jika mengalami hal itu, coba intip nama kalian di BI Checking dengan cara berikut ini.

Sebelum itu, mesti diketahui dulu arti dari BI Checking.

BI Checking adalah layanan untuk mendapatkan informasi riwayat kredit atau pinjaman dari debitur yang dikelola oleh Bank Indonesia (BI).

Informasi riwayat kredit debitur itu tercatat dalam SID (Sistem Informasi Debitur).

Lewat sistem tersebut, informasi riwayat kredit debitur bakal dibagikan ke bank atau lembaga keuangan lain, sebagai penyedia jasa pinjaman.

Baca Juga: Motor Masih Kredit Hilang Dimaling, Cicilan Lanjut Terus Atau Bagaimana?

Fungsi BI Checking sendiri untuk mempermudah debitur saat hendak mengajukan kredit ke penyedia jasa pinjaman.

Sebelum mengajukan berbagai jenis pinjaman atau kredit, lembaga keuangan atau bank biasanya bakal melihat informasi riwayat kredit dari seorang debitur.

Apabila dalam BI Checking terdapat catatan yang buruk atas riwayat pembayaran kredit, kemungkinan besar permohonan pengajuan kredit sulit disetujui oleh pihak bank.

Dengan demikian, debitur hendaknya selalu cek BI Checking atau memeriksa informasi riwayat pembayaran kredit yang pernah dilakukan terlebih dahulu.

Agar pengajuan kredit berpotensi diterima oleh bank, debitur harus memenuhi skor BI Checking yang dibutuhkan.

Baca Juga: Mau Kredit Mobil Baru di GIIAS 2024? Pakai 4 Cara Aman dan Nyaman Ini

Syarat Debitur yang Disetujui Kredit

Setidaknya ada lima kategori skor BI Checking yang diberikan pada debitur berdasar riwayat performa pembayaran kreditnya, berikut rinciannya:

1. Kredit Lancar

Skor BI Checking ini diberikan pada debitur yang memiliki performa sangat baik.

Debitur memiliki catatan selalu membayar cicilan kredit dengan bunganya, setiap bulan hingga lunas, tanpa ada penunggakan

2. Kredit DPK (Dalam Perhatian Khusus)

Skor Skor BI Checking ini diberikan pada debitur yang memiliki catatan penunggakan pembayaran cicilan kredit dengan jangka waktu 1-90 hari

3. Kredit Tidak Lancar

Skor BI Checking ini diberikan pada debitur yang memiliki catatan penunggakan pembayaran cicilan kredit dengan jangka waktu 91-120 hari.

4. Kredit Diragukan

Skor BI Checking ini diberikan pada debitur yang memiliki catatan penunggakan pembayaran cicilan kredit dengan jangka waktu 121-180 hari.

Baca Juga: Tunda Oper Kredit, Penunggak Kredit Bisa Untung Kalau Lakukan Ini

5. Kredit Macet Skor

BI Checking ini diberikan pada debitur yang memiliki performa sangat buruk.

Debitur tercatat telah menunggak pembayaran cicilan kredit dengan jangka waktu lebih dari 180 hari.

Skor di atas bakal menjadi bahan pertimbangan bank atau lembaga keuangan lain dalam memutuskan untuk memberi pinjaman pada calon debitur.

Debitur dengan skor 3, 4 dan 5 akan dimasukkan daftar hitam atau Blacklist BI Checking.

Dikutip dari laman resmi bank CIMB Niaga, debitur yang masuk dalam Blacklist BI Checking bakal sulit untuk diterima pengajuan kreditnya.

Bank tidak akan mengambil risiko pada debitur yang memiliki performa pembayaran kredit buruk atau non-performing loan (NPL).

Pasalnya, keberadaan NPL akan berpengaruh pada kondisi kesehatan bank itu sendiri.

Setelah memahami skor BI Checking di atas, lantas bagaimana cara cek BI Checking?

Untuk cek BI Checking, caranya kini bisa online.

Cara cek BI Checking online dapat dilakukan melalui layanan SLIK (Sistem Layanan Informasi Keuangan) dari OJK (Otoritas Jasa Keuangan).

Baca Juga: Selera Konsumen Pengaruh, Ini Alasan-alasan Kredit Mobil Listrik Masih Sepi

Cara Cek BI Checking Online Lewat SLIK OJK

Penting diketahui, sejak 2018, layanan informasi kredit debitur tak lagi dikelola oleh BI.

Melainkan beralih ke OJK, berbarengan dengan adanya transformasi peran dan wewenang pengawasan transaksi keuangan di Indonesia.

Jadi, debitur yang ingin cek BI Checking kini bisa melakukannya melalui layanan SLIK dari OJK.

Fungsi SLIK OJK sama seperti BI Checking, yakni untuk melihat informasi riwayat kredit debitur dan skor performa pembayarannya.

Lewat SLIK OJK, pihak bank atau lembaga keuangan lain yang terdaftar sebagai Biro Informasi Kredit, juga tetap bisa melihat kelancaran pembayaran debitur melalui informasi riwayat kredit dalam IDEB (Informasi Debitur).

Layanan SLIK OJK sendiri dapat diakses melalui website 'konsumen.ojk.go.id'.

Dikutip dari laman resmi OJK, untuk cek BI Checking melalui SLIK OJK secara online, berikut adalah langkah-langkah yang perlu dilakukan debitur:

Baca Juga: Angka Kredit Bermasalah Meroket, Ini Sumber Utama Banyak Cicilan Kendaraan Macet

1. Mempersiapkan dokumen penting

Sebelum mengakses website 'konsumen.ojk.go.id', pastikan telah mempersiapkan dulu beberapa dokumen penting sebagai berikut:

Dokumen bagi debitur perorangan

- Foto/scan KTP asli untuk Warga Negara Indonesia (WNI)

- Foto/scan paspor asli untuk Warga Negara Asing (WNA)

- Bila debitur telah meninggal dunia dan diserahkan ke ahli waris, wajib menyertakan juga foto/scan asli Surat Keterangan Kematian atau Surat Keterangan Ahli Waris.

Dokumen bagi debitur badan usaha

- Foto/scan identitas asli dari pengurus, yang meliputi KTP untuk WNI atau paspor untuk WNA

- Foto/scan NPWP badan usaha Foto/scan akta pendirian badan usaha

- Foto/scan dokumen anggaran dasar terakhir yang memuat susunan dan kewenangan pengurus.

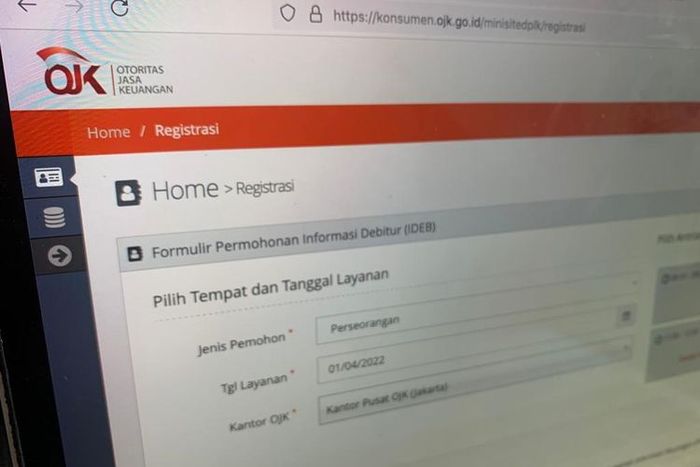

2. Mengisi formulir permohonan IDEB

Setelah dokumen lengkap, silakan kunjungi laman https://konsumen.ojk.go.id/minisitedplk/registrasi untuk mengisi formulir supaya mendapat antrean layanan IDEB.

Pada laman tersebut, debitur bakal diminta untuk mengisi beberapa informasi data diri.

Seperti jenis informasi debitur (perseorangan atau badan usaha), profil debitur, NIK, alamat dan sebagainya.

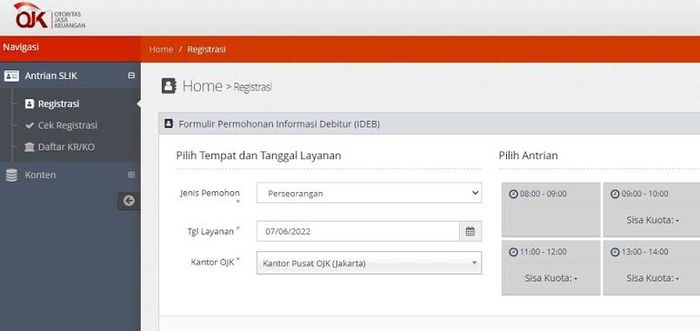

Selanjutnya, debitur memilih jadwal antrean layanan IDEB dalam SLIK.

Antrean permohonan IDEB secara online hanya diselenggarakan pada hari Senin hingga Jumat, dengan pilihan jadwal pada pukul 08:00 – 09:00 WIB, 09:00 – 10:00 WIB, 10:00 – 11:00 WIB, 11:00 – 12:00 WIB, 13:00 – 14:00 WIB, dan 14:00 – 15:00 WIB.

Baca Juga: Kenapa Beli Mobil Bekas Cash Lebih Murah Dari Kredit, Ini Sebabnya

3. Mengunggah dokumen dan verifikasi data

Setelah mengisi formulir antrean tersebut, debitur diminta untuk mengisi data diri lanjutan dan mulai mengunggah dokumen yang tadi telah dipersiapkan.

Masukkan data diri seperti nama lengkap, NIK, nomor telepon, alamat e-mail, alamat tempat tinggal, dan sebagainya.

Pastikan data diri telah terisi dengan benar.

Kemudian, unggah dokumen yang tadi telah dipersiapkan.

Setelah selesai mengisi formulir, debitur bakal mendapat bukti registrasi permohonan IDEB.

Pihak OJK akan melakukan pengecekan lebih lanjut pada data yang telah dikirim debitur.

Bila data telah sesuai, debitur bakal memperoleh e-mail validasi dari OJK paling lambat tiga hari sebelum (H-3) tanggal antrean yang dipilih.

Baca Juga: Beginilah Cara Aman Beli Mobil Bekas Over Kredit, No.1 Penting Banget

Selanjutnya, debitur melakukan verifikasi lewat WhatsApp pada nomor telepon yang tercantum di e-mail validasi tersebut.

Verifikasi data dilakukan pada rentang waktu H-3 hingga H-1 tanggal antrean yang dipilih, dengan mengirimkan beberapa dokumen sebagai berikut:

- Foto/scan formulir yang dikirim di e-mail dengan data yang telah terisi lengkap dan memberikan tanda tangan sebanyak 3 kali pada kolom yang tersedia

- Foto selfie menunjukkan KTP, dengan wajah dan kartu identitas yang tidak saling menutupi

Setelah itu, OJK akan melakukan verifikasi lanjutan dan melakukan panggilan video lewat WhatsApp bila diperlukan.

4. Pengiriman IDEB

Setelah melakukan verifikasi data lewat WhatsApp dan telah memenuhi persyaratan, OJK bakal mengirimkan hasil IDEB ke debitur lewat alamat e-mail yang tadi sudah didaftarkan pada formulir.

Dari hasil IDEB tersebut, debitur bisa mempergunakannya untuk memeriksa riwayat pembayaran kredit.

Seandainya terdapat kendala mengenai akses layanan SLIK OJK untuk cek BI Checking, debitur bisa menanyakannya langsung lewat Call Center OJK di nomor 157.

Baca Juga: STNK Motor Kredit Hilang Bikin Pening, Tukang Fotokopi Full Senyum

Posted : Rabu, 28 Agustus 2024 | 15:55 WIB| Last updated : Rabu, 28 Agustus 2024 | 15:55 WIB

| Editor | : | optimization |

| Sumber | : | Kompas.com |

/photo/2022/06/29/kredit-mobil-tanpa-survei-gosye-20220629072655.jpeg)

KOMENTAR